Geld krijgen, het is leuk. Bedrijven weten dit en geven

ieder jaar daarom een deel van hun geld aan de aandeelhouders. Hoe doen ze dit

en vooral hoe ga je hiermee om als belegger. Het is alom geweten dat een

aandeel op twee manieren geld kan opbrengen: enerzijds kan de koers stijgen

anderzijds is er het dividend. Alleen focussen op stijgende koersen komt het

meeste voor, focussen op dividenden alleen is niet zo verstandig. Toch is een

mix tussen beiden ideaal.

Mijn ex, altijd een beetje pijnlijk

Vroeger toen aandelen nog op papier stonden kon je een

dividend simpel voorstellen. Aan ieder aandeel hing een scheurlotje, je kon dat

lotje van je aandeel trekken. Dat lotje kreeg een nummer mee, coupon één of

twee, en hiermee kon je een dividend vragen. Vandaag wordt dat lotje voor u

automatisch geknipt door de bank. De dag wanneer dit gebeurt is de zogenaamde

ex dividend dag. Iedereen die op deze dag het aandeel in bezit heeft krijgt die

dag in zijn effectenrekening de coupon. Die kan hij dan inwisselen. Aandeel en

coupon worden onthecht aan elkaar wat twee gevolgen heeft. Het eerste is dat je

na de ex dividend datum je aandeel mag verkopen en toch nog recht hebt op het

dividend aangezien de coupon nog altijd op je effectenrekening staat. De coupon

verkopen gaat echter niet.

Het tweede gevolg is dat je aandeel een deel van zijn waarde

verliest. Je aandeel is tien euro waard, dat betekent dat je aandeel en de

coupon samen tien euro waard zijn. Indien dit aandeel één euro dividend geeft

dan is in feite die coupon één euro waard. De dag dat je die coupon van je

aandeel trekt zit je met een aandeel dat één euro minder waard is. De koers

zakt dus naar negen euro de dag van het ex dividend. Dit is logisch en toch

heeft het enkele gevolgen.

Men gaat er van uit dat die coupon één euro waard is

,evenveel als het dividend. Wel in praktijk is het dividend geen euro, het

brutodividend is één euro. Netto is het heel wat minder.

De bron van alle kwaad

Netto en bruto worden gescheiden door roerende voorheffing.

Op Belgische aandelen, dit wilt zeggen op iedere aandeel van een bedrijf dat in

België zijn hoofdkwartier heeft, betaalt u Belgische roerende voorheffing. Deze

bedraagt 25% tenzij u strips heeft dan is het slechts 21%. Indien het dividend

één euro is krijgt u maar 0,75 euro en de staat de rest. De bank doet dit voor

u automatisch trouwens. Indien het gaat om een niet Belgisch aandeel dan komt

er ook nog eens bronheffing bij. U krijgt één euro van GDF Suez, dan betaalt u

de Franse roerende voorheffing eerst van 30%, u ziet dus 0,70 euro verschijnen

maar daarop betaalt u ook nog eens de 25% Belgische roerende voorheffing.

Uiteindelijk ziet u slechts 0,52 euro per aandeel verschijnen of een goede 50%

dat u verliest. Dat is schandalig, al is er een beperkte oplossing. De

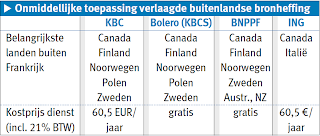

bronheffing kan namelijk voorkomen worden. In onderstaand lijstje vind u

hierover meer informatie. U moet hiervoor dus contact opnemen met uw bank en

een formulier invullen waardoor de bronheffing lager uitkomt. Niet verdwijnt

trouwens, alleen daalt.

Een dividend is wensbaar?

|

| Bron: De Belegger |

U aandeel daalt op de dag van ex dividend met één euro maar

u krijgt wel maar 0,52 euro indien het gaat om een Frans aandeel. Is een

dividend dan geen puur kapitaalsverlies? Ja en nee. Om te beginnen, u krijgt

wel nog altijd geld in het handje. In tijden dat de beurzen slabakken en de

echte meerwaarden beperkt zijn kan een dividend een leuk extraatje zijn.

Vergeet ook niet dat sommige nettodividendrendementen nog altijd hoger zijn dan

de vergoeding die u krijgt op een spaarrekening. En een hoog dividend kan de

interesse wenken van mensen die geen roerende voorheffing betalen zoals

vennootschappen, holdings en fondsenbeheerders. Een dividend is dus best wel

handig en leuk u moet alleen voorzichtig zijn. Je mag nooit of te nooit een

aandeel enkel en alleen voor zijn dividend kopen. Het legt wel een mooie

buffer.

|

| Bron: De Belegger |

Stel dat u een aandeel koopt aan 10 euro, en het dus een

dividend van één euro betaalt. U krijgt per jaar een goede 5% nettorendement.

Dit houdt meteen ook in dat de koers ieder jaar met 5% mag dalen en u nog

altijd geen kapitaal verliest. Indien u het aandeel tien jaar bijhoudt en u het

weer verkoopt aan 10 euro doet u een winst van 5% per jaar.

De truc is dus om aandelen te kopen die een mooi en stabiel

dividend bieden. Liefst een stijgend dividend. Hiervoor moet gekeken worden

naar de pay out ratio, hoeveel van de winst betaald een bedrijf uit aan zijn

aandeelhouder.

Is er leven na het dividend?

Een bedrijf genereert cash en het moet daarmee iets doen.

Apple besloot om jaren niets te doen met zijn cash en had plots zoveel cash dat

het schaamtelijk werd. Daarom keren bedrijven geld uit aan de aandeelhouders.

Een dividend is één manier. Andere bedrijven kopen eigen aandelen in of doen

overnames. Beiden zijn handige manieren maar alleen bij een dividend kan je als

aandeelhouder het geld krijgen. Dit heeft u echt in handen en nemen ze u niet

meer af. Indien u dus twijfelt over een bedrijf kijk naar het dividend. Het

geeft aan dat het management voldoende geld en vertrouwen heeft alsook het

geeft een stootkussentje indien het slecht gaat. Dividenden zijn meestal stijgend

dus ze vormen een bescherming tegen inflatie.